<<第40回:【相続で多いトラブル】専門家に相談して、ストレス軽減、早い解決を【弁護士、司法書士、行政書士、税理士】

ここが大切!

- 財産総額から控除額を引いたものが課税対象。

- さまざまな税額控除の制度がある。

- みなし相続財産にも課税される。

相続税は相続財産が一定額を超えると発生する

相続税は、被相続人の財産を相続したときに課される税金です。相続財産が一定額を超えると発生し、納付が必要となる可能性があります。相続人が海外にいても、相続財産が国内にあれば課税対象となり、遺産が多ければ多いほど税負担が重くなる累進課税となっています。

これは、故人の財産をそのまま受け継ぐのは不公平であり、税金の形で社会に還元すべきという考え方によります(富の再分配)。ちなみに遺贈(いぞう)や死因贈与によって得た財産にも相続税の納付義務が生じます。

相続税は基礎控除の額によって決まる

相続税は、相続財産を得たら必ず支払わなければならないわけではありません。土地や建物の評価額、預貯金など全財産を合計し、そこから借金や葬儀費用などを引いたものが遺産総額で、さらにそこから「一定額」を引いたものが課税対象(課税遺産総額)となります。この一定額が基礎控除と呼ばれるものです。控除とは、一定の金額を差し引くことです。

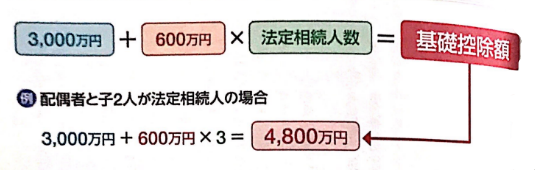

相続税がかかるか否かは、遺産総額と、相続税の基礎控除の額によって決まります。基礎控除額は、【3000万円+600万円×法定相続人数】で求めます。例えば法定相続人が配偶者と子2人の計3人の場合は、この計算式で控除額は4800万円になります。したがって、このケースでは課税遺産総額が4800万円を超えない場合は相続税はかかりません。反対に、課税遺産総額が4800万円以上の場合は、その超える部分に対して相続税がかかります。

さらに、相続人の置かれている状況によって、さまざまな税額控除の制度が利用できますから、これらの税額控除を加えて計算すると、相続税を支払わなくてもよいこともあります。

基礎控除額の計算式

おもな税額控除の種類

| 暦年課税分の贈与税額控除 | 相続開始前の3年以内に受けた贈与に対して、すでに贈与税を納めていた場合は、納付した贈与税額を差し引くことができる |

|---|---|

| 配偶者の税額軽減 | 以下の場合は配偶者に相続税がかからない。

|

| 未成年者控除 | 未成年者は成人になるまでの期間に応じて一定額の税額が軽減される。

※相続したときの年齢が1年未満の端数があるときは切り上げて1年とする。 |

| 障害者控除 | 85歳未満で障害のある法定相続人の場合 特別障害者の控除額 = 20万円×(85歳ー相続したときの年齢) ※相続したときの年齢が1年未満の端数があるときは切り上げて1年とする。 |

| 相次相続控除 | 相次いで相続が起こることを「相次相続(そうじそうぞく)」という。10年以内に続けて相続があると、2回目の相続(第2次相続)では1回目(第1次相続)に払った相続税の一部を差し引くことができる。対象は法定相続人のみ。 |

| 外国税額控除 | 外国で生じた所得について、外国の法令によって所得税や相続税に相当する税金を支払っていた場合は、その金額分を日本では差し引くことができる。 |

| 相続時 精算課税分の贈与税額控除 | 【贈与税と相続税を二重に払わなくてもよい制度】 相続財産を取得した人が、相続開始前の3年以内に被相続人から贈与された財産は相続税の対象となる。しかし贈与を受けた際に贈与税を支払っている場合には、払った贈与税額を相続税から控除される。贈与税を支払っていない場合には控除されない。 |

| 医療法人持分税額控除 | 取得した医療法人の持分(もちぶん)を申告期限までに放棄した場合に適用される。 |

相続税のかからない相続財産もある

相続税は、原則として相続財産のすべてを課税の対象としていますが、社会政策的見地あるいは国民感情への配慮などから相続税のかからない財産もあります(非課税財産)。

その代表的なものとして、公益法人などに寄付した公益事業財産や国、地方公共団体などに寄付した特定寄付、また、墓地や仏壇などの祭祀財産(さいしざいさん)、心身障害者共済給付金の受給権があります。また、被相続人の死亡により支払われる生命保険金や死亡退職金は、受取人が相続人の場合に限り、一定額が非課税となっています。

相続税の対象となる相続財産とみなし相続財産

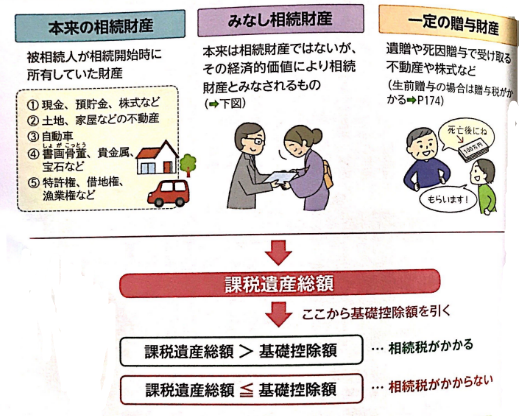

前述の非課税財産を除いて、被相続人が所有していた財産(本来の相続財産)で金銭で見積もることができる経済的価値のあるものすベてが相続税の課税対象になります。

不動産や株式などの有価証券、預貯金はもちろん、借地権、著作権や特許権などや遺贈(いぞう)、死因贈与で受け取るものも課税対象となります。

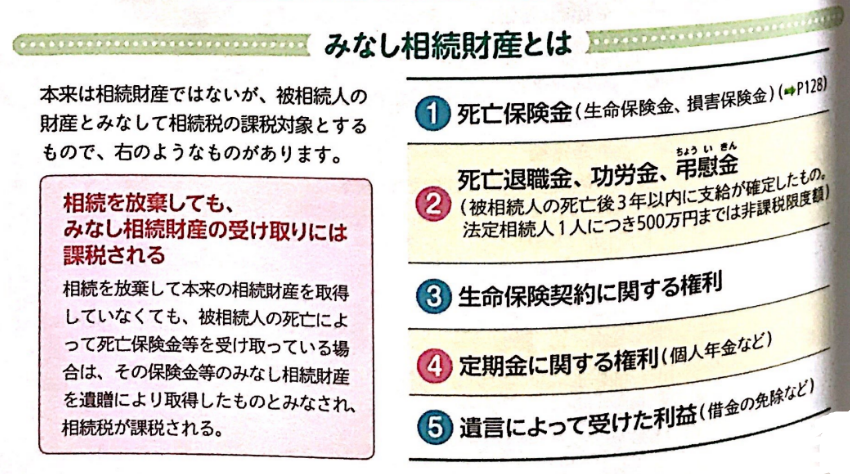

また、本来は相続財産ではないのに、その経済的価値に着目し、相続税法上は相続財産とみなして課税されるものもあります。これをみなし相続財産といいます。

例えば、被相続人の死亡によって受け取る生命保険金(死亡保険金)は、生命保険会社から支払われるのであって、被相続人から相続するわけではありません。しかし、その実質的な経済的価値は本来の相続財産を取得するのと同等であるとみなされることから、相続や遺贈によって取得したものとみなして課税されるというわけです。

相続税のかからない財産(非課税財産)

.png)

相続税の対象となる財産

みなし相続財産とは

>>第42回:財産の評価方法を知る【宅地・路線価・倍率方式・借地権・貸宅地・更地・家屋・貸家・農地・山林・預貯金・死亡保険金・上場株式】