<<第44回:【10ヵ月以内】相続税の申告の仕方【申告書・申告期限・修正申告・更生の請求・過少申告加算税・脱税・重加算税・延滞税】

ここが大切!

- 記入が難しいと思ったら、早めに税理士に依頼する。

- 申告書は記入の順序に従って必要な書類に記入する。

申告書は財産の取得者が共同で提出する

相続税の申告書は、財産を取得した人がそれぞれに提出する必要はなく、1通の申告書に全員が署名押印すれば大丈夫です。しかし、互いに連絡を取ることが難しい場合などには別々に提出してもかまいません。

相続税の申告書の作成は非常に煩雑なため、評価の難しい財産があったり、遺産額が大きい場合などには税理士に依頼するほうが安心です。しかし、遺産額がそれほど多くなく、分割方法も複雑でない場合などは自分で作成することも十分可能です。

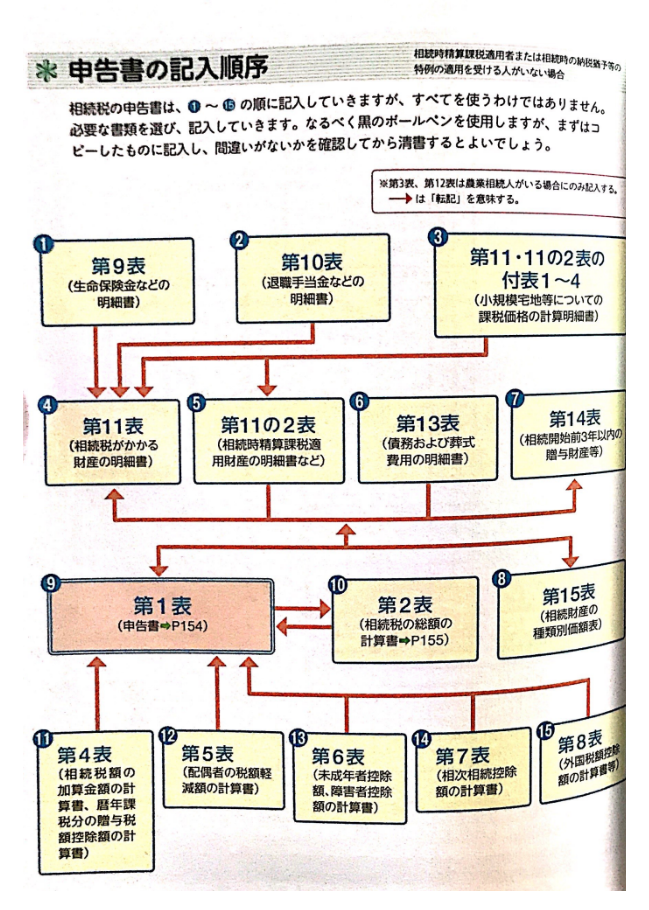

第1表から第15表までをケースに応じて記入する

申告書は、第1表から第15表までの20種類の申告書等と、それらの付表から構成されています。

その作成方法は、一般の場合(相続時精算課税適用者または相続税の納税猶予等の特例の適用を受ける人がいない場合)は、大ざっばに以下のようになります。

- 相続税のかかる財産(課税財産)および被相続人の債務等について、第9表~第15表を作成する。

- 課税価格の合計額および相続税の総額を計算するため、第1表、第2表を作成する。

- 税額控除の額を計算するため、第4表~第8表までを作成し、第1表に税額控除額を転記し、各人の納付すべき相続税額を算定する。適用する税額控除がない場合は記入は不要。

納付すべき税額のある相続時精算課税適用者がいる場合は、第11表のほかに、第11表の2表を作成します。また、還付される税額のある相続時精算課税適用者がいる場合は、第11表、第11表の2表、および第1表、第1表の付表2を作成します。

相続税の納税猶予等の特例の適用を受ける人がいる場合、農地等についての相続税の納税猶予および免除の特例の適用を受ける農業相続人がいる場合は、第8表の2表、第8の2表の付表1~3も必要となります。

このように、ケースに応じて必要な書類を選んで記入していきます。申告書の用紙は、最寄りの税務署のほか、国税庁のホームページでも提供されています。記入方法の手引きもあるので、参考にしましょう。

相続税申告書・第1表

相続税申告書・第2表

>>第46回:【10ヵ月以内】相続税の納付と延納・物納の方法【開始届出書・延滞税・利子税・物納申請書・管理処分不適格財産】