<<第50回:【遺言の役割】公正証書遺言を作成する【公証人・公正証書・公証役場・公正証書遺言の作成要件・手数料と費用・作成方法・手続き方法】

ここが大切!

- 生前贈与で相続財産を減らす。

- 生前贈与には贈与税がかかる。

- 暦年贈与は、年間110万円までは贈与税がかからない。

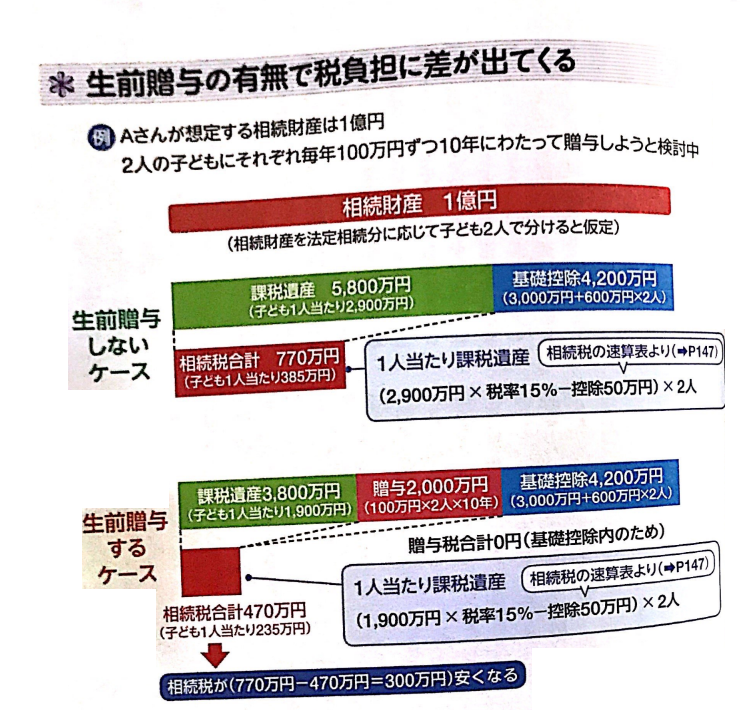

生前贈与で財産を減らすと相続税を減らせる

生前贈与とは、相続が発生する前(生前)に、子や孫などに財産を贈与することです。2015年の税制改正により相続税が増税されてからは、いっそう生前贈与に対する関心が高まってきました。相続税の額は、相続時の財産が少ないほど少なくなります。つまり、生きているうちから資産を子どもや孫などに贈ることで財産を減らし、死亡したあとに発生する相続税を減らせるというところに生前贈与の魅力を感じることになるのです。

贈与税対策に暦年贈与が効果的

また、生前贈与は、亡くなってからの相続税対策とは異なり、諸費用や手続きなどの煩雑さがないというのも魅力です。

ただし、生前贈与にも贈与税という税金がかかります。贈与税の税率は、贈与額が大きくなるほど高くなるよう設定されています。

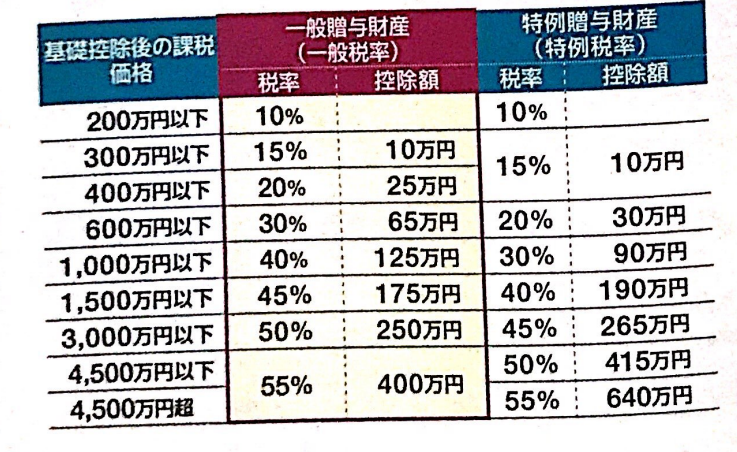

例えば、基礎控除(110万円以下の贈与には贈与税がかからない)後の贈与額が200万円以下の場合は税率は10%ですが、300万円以下になると税率が15%、1000万円以下になると40%、4500万円を超えると最高の55%になります。

このように、贈与を受ける人1人につき年間110万円までの基礎控除が認められているため、贈与した額が年間110万円以下ならば贈与税はかかりません。つまり、生前贈与をする場合、一度に多額の贈与をするのではなく、毎年110万円の基礎控除内に収まるよう少しずつ贈与していくことがポイントとなります。これが暦年贈与(れきねんぞうよ)です。

生前贈与の有無で税負担に差が出てくる

贈与税の速算表(2015年以後)

※贈与された財産が特例贈与財産の場合は、特例税率、それ以外は一般税率を適用する

特例贈与財産とは

親・祖父母などの直系尊属から20歳以上の者へ贈与された財産を「特例贈与財産」とし、それ以外の「一般贈与財産」より、税率が軽減される。2015年(平成27年)の贈与分から適用。

預金の名義を孫にしただけでは生前贈与と認められないことも

最も一般的なのが現金や預金を生前贈与することです。この場合、現金を手渡ししたり、預金の名義を子どもや孫のものに変更したりします。しかし、単に名義を変えただけで、その預金の管理(預金通帳や印鑑の管理)を被相続人(親や祖父母)が行っていたのでは生前贈与とみなされず、被相続人の財産と判断される可能性が高くなります。生前贈与と認められなければ、当然、相続財産に含まれます。