<<第7回:【国保は14日以内】健康保険の資格喪失手続きと新規加入手続き

ここが大切!

- 故人に申告すべき所得があるときは、相続人が準確定申告を行う。

- 医療費控除は年間10万円以上が対象(例外あり)。

相続人は故人の準確定申告を行う

確定申告とは、国や地方自治体に納める税金の申告手続きのことです。通常、会社に所属して給与を得ている人や所得が少額の人などは確定申告をする必要はありませんが、会社に所属していても給与総額が多い人や給与所得以外に副収入がある人、個人事業主の使用人などで源泉徴収が行われていない人などは確定申告をする必要があります。

亡くなった方も、確定申告をする人と同様の立場にある場合は、亡くなった方の1月1日から死亡日までの確定申告をしなければなりませんが、本人はできないわけですから、その人の遺族、つまり相続人が行うことになります。このように、亡くなった方の確定申告を準確定申告といいます。

例えば、父親が個人事業(自営業)を営んでいた、あるいは母親がアパートを所持して賃貸料を得ていたなどの状態で亡くなると、その相続人である娘や息子などが故人の準確定申告をしなければならなくなります。

また、医療費控除などによる還付を受けたいときにも申告書を提出する必要があります。

準確定申告が必要な人

- 個人事業(自営業)を行っていた人

- 給与所得で年間2000万円を超える収入があった人

- 1つの会社から所得を得ていて、この所得以外に20万円超えの所得があった人

- 同族会社の役員や親戚などで、給与のほかに貸付金の利子、家賃などを受け取っていた人

- 不動産収入(アパートや土地などの賃貸借等)があった人

- 不動産等の資産を売却した人

- 生命保険や損害保険の一時金や満期金を受け取った人

- 高額な医療費を支払っていて、確定申告をすることで所得税の還付を受けられる人

受けられる控除と申告に必要な書類

準確定申告が必要かどうかは、故人が過去に確定申告をしていたかどうかを基準にします。生前から故人が確定申告をしていなかった場合は準確定申告をする必要はありません。わからない場合は税務署や顧問税理士(いる場合は)に確認してみましょう。

必要となるのは給与や年金の源泉徵収票などです(事業所得・不動産所得がある場合にはその資料が必要)。給与の場合は会社に問い合わせて発行してもらいます。年金の場合は振り込み通知の郵便に記載された住所に問い合わせます。なお、死亡日までに支払ったもので控除を受けられるものは次のとおりです(領収証が必要なものは添付)。

- 医療費

- 社会保険料

- 生命保険料

- 損害保険料

- 配偶者控除(該当者のみ)

- 扶養控除(該当者のみ)

(⑤⑥の適用の可否は、死亡日現在の扶養状況で判定される。)

準確定申告の申告用紙(通常の確定申告書を使用)は税務署でもらえます。給与所得者や年金受給者であれば申告書A様式を、不動産事業や個人事業を行っていた人であれば申告書B様式を使用します。記入方法は、税務署配布の手引きなどを参照することができます。

申告の期限と申告をする人

準確定申告は、相続税の申告の前に行います。準確定申告の場合は、相続人が相続の開始があったことを知った日の翌日から4か月以内に所得金額に対する税額を算出して申告し、納税しなければなりません。この期限を過ぎてしまうと延滞税という罰則が発生するので注意しましょう。

申告の手続きと納税は法定相続人が行います。相続人が2人以上いる場合は、相続人全員の名前を記入して申告します。具体的には、確定申告書付表(兼相続人の代表者指定届出書)に相続人等に関する事項を記入します。その場合は他の相続人の承諾が必要です。

あるいは、相続人個々が故人の準確定申告を提出することもできますが、その場合も個々が同じ内容の申告書と確定申告書付表を提出し、申告内容を他の相続人に通知します。相続人が確定していない場合は、予測される相続人のなかから代表者を決め、申告します。

申告する場所は故人の納税地の税務署になります。

申告の計算期間と申告・納税期限

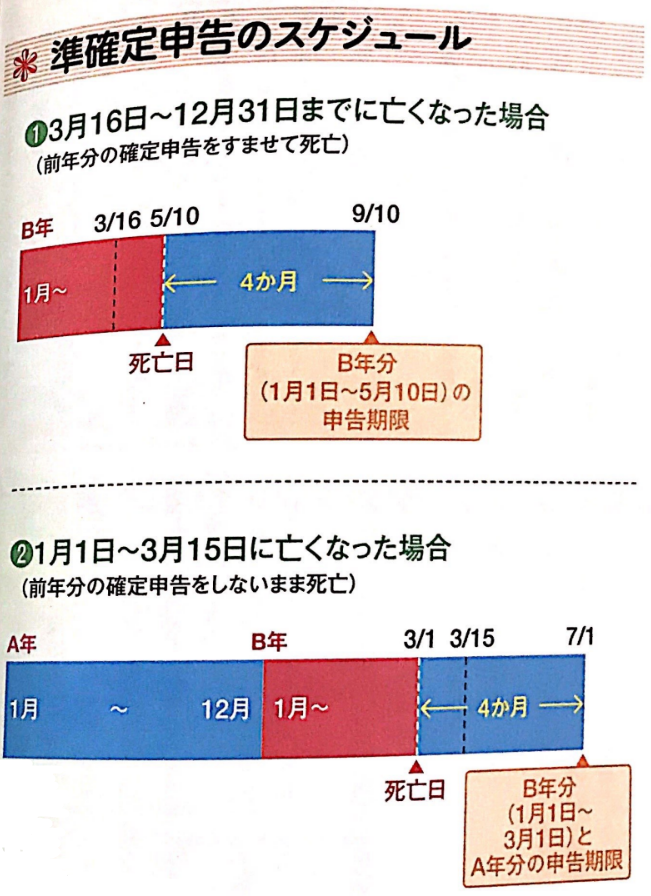

通常の確定申告の計算期間は1月1日から12月31日までですが、準確定申告の計算期間は1月1日から本人が亡くなった日までとなります。

例えば、5月10日に亡くなった場合は、故人が1月1日から5月10日までに得た所得を計算して、5月11日から9月10日まで(4か月以内)に申告・納税します。

一方、確定申告をしなければならない方が、1月1日から3月15日(確定申告の期限)の間に前年の確定申告を提出しないで亡くなった場合は、相続人は故人の前年分と本年分(1月1日から亡くなった日まで)の所得を計算して、やはり亡くなった日の翌日から4か月以内に申告・納税します。

医療費控除は年間10万円以上が対象

故人が闘病生活を送っていた場合などは、医療費が高額になることもあります。そこで、相続人が準確定申告をする際に医療費控除を受けることができます。

医療費控除は、故人と、その扶養家族(生計を共にしている親族)のために支払つた医療費を含めて、実際に支払った医療費の自己負担額が年間10万円以上の場合が対象となります。また、所得控除後の合計金額が20万円に満たない場合は、医療費がその5%を超えた場合に医療費控除が受けられます。さらに、過去5年間、医療費の控除をしていなかった場合にも還付請求ができます。

医療費控除の対象となるのは、医師や歯科医師による診療・治療を受ける際の対価や医薬品の購入代金などです。ただし、健康保険や生命保険などから入院給付金などの保険金が支給される場合は、その額を差し引いて計算しなければなりません。また、自動車事故などの場合に加害者より補填される金額も差し引いて計算します。

医療費控除を受けるには、支出を証明する領収証が必要です。散逸することのないように、まとめておきましょう。なお、死亡後に支払った医療費は、遺族の確定申告で控除が受けられます。

所得税の支払いは相続人が負担する

準確定申告で故人の所得税を相続人が納税した場合は、相続税の課税対象から減額できます(債務控除)。

納税は相続分に応じた割合でそれぞれが負担します。ただし、相続人の間の所得の配分が複雑な場合は、税理士などの専門家に相談したほうがよいでしょう。

相続分が期限内に確定していない場合は、税額をそれぞれの相続人の法定相続分(民法で定められている、それぞれの法定相続人が相続する割合)に応じて割り振り、各自が納めます。

負担額は、相続財産から債務として控除されますが(債務控除)、申告によって還付された場合の還付金は「未収金」として相続財産になります。還付金があれば、たとえ少額であっても必ず財産りストに加えなければなりません。

準確定申告のスケジュール

準確定申告書A様式の見出し部分(記入例)